日銀の0.25%追加利上げ、企業の経常利益を2.1%押し下げと推計

杉本崇

(最終更新:)

日銀の0.25%追加利上げがもたらす影響(画像は帝国データバンクのプレスリリースから https://prtimes.jp/main/html/rd/p/000001012.000043465.html)

日銀の0.25%追加利上げがもたらす影響(画像は帝国データバンクのプレスリリースから https://prtimes.jp/main/html/rd/p/000001012.000043465.html)

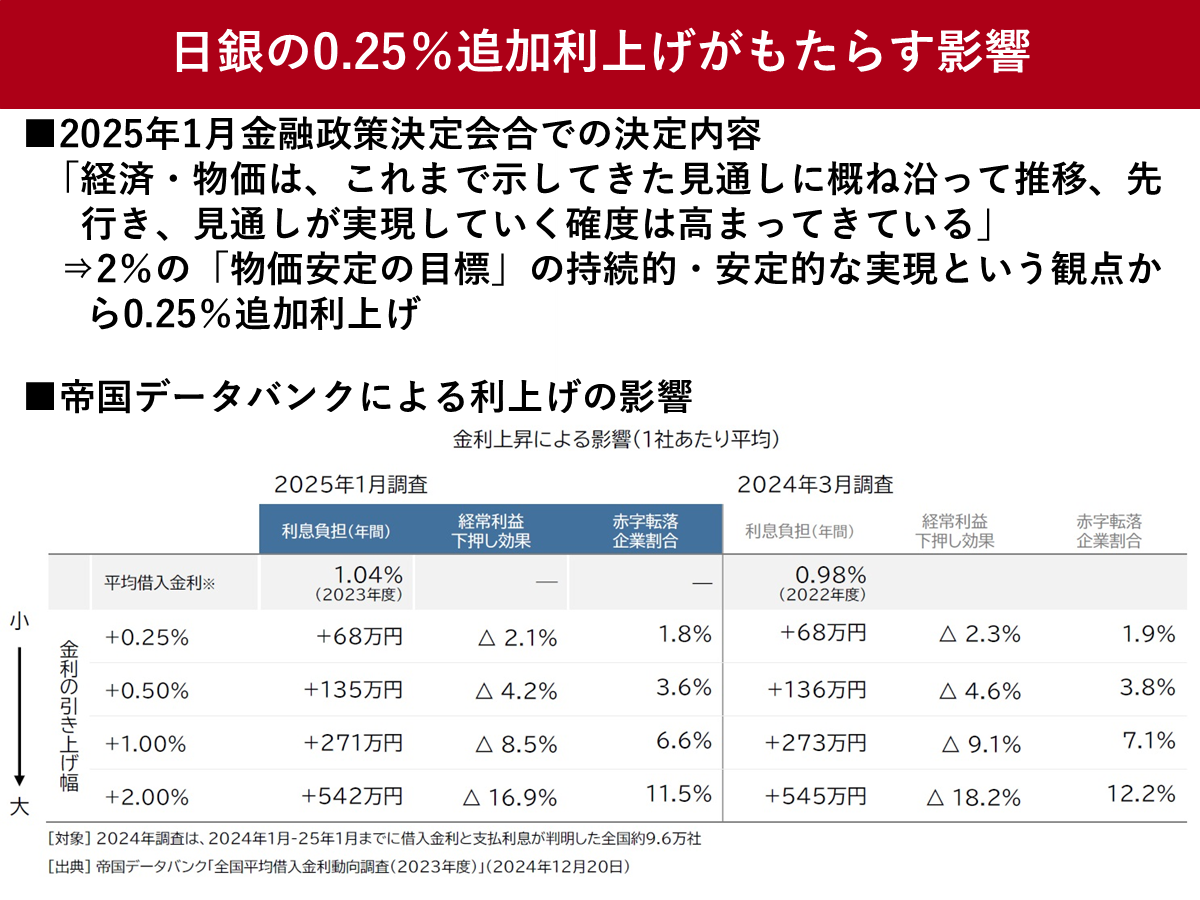

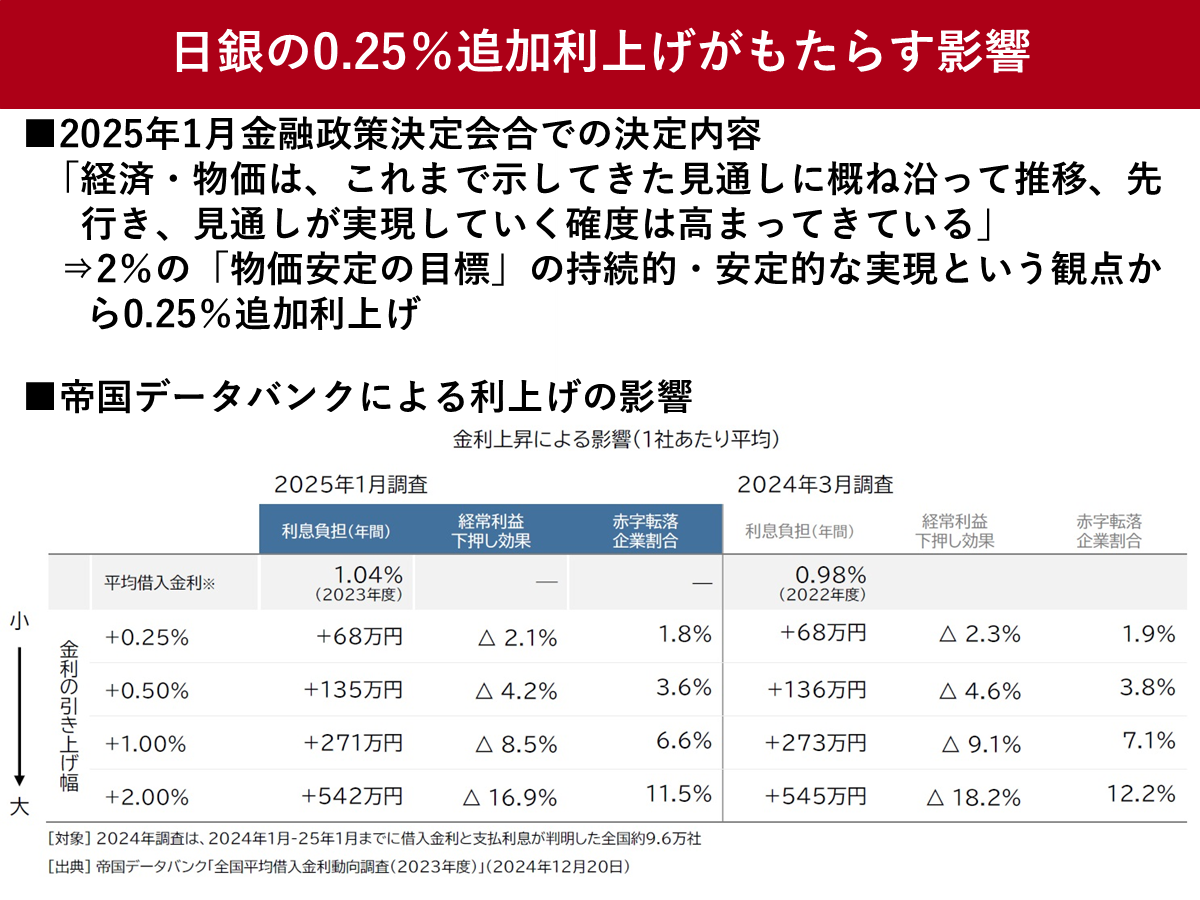

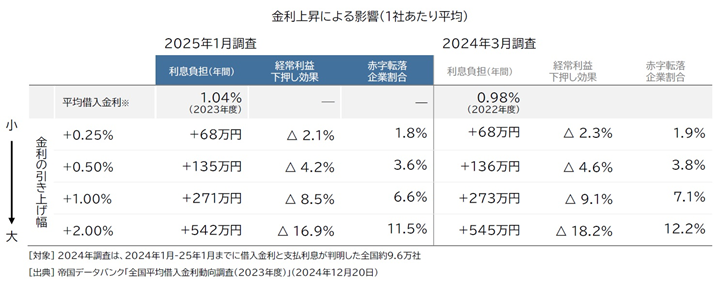

日本銀行は2025年1月、金融政策決定会合を開き、短期金利の誘導目標を0.25%引き上げ、2008年10月以来となる0.5%程度とする追加利上げを決めました。帝国データバンクは企業の借入金利が0.25%上昇した場合の影響について推計しました。すると、1社あたり年間68万円の支払利息負担が増加し、経常利益を平均2.1%押し下げる試算となったといます。今後の資金繰りにじわじわと影響が現れる可能性があるため、中小企業ができる対策を紹介します。

日銀の利上げ メガバンクは3月から短プラを1.875%へ

日銀が1月24日、金融政策決定会合後に公表した「金融市場調節方針の変更について」(PDF)で、無担保コールレート(オーバーナイト物)を、これまで0.25%だったところ、0.5%程度で推移するよう促すことを明らかにしました。

無担保コールレート(オーバーナイト物)とは、簡単に言うと、銀行間で1日だけお金を貸し借りする短期金利のことです。

日銀の公式サイトによると、金融政策における金利が上昇すると、金融機関は、以前より高い金利で資金調達しなければならず、企業や個人への貸出でも、金利を引き上げるようになります。

三菱UFJ銀行は3月3日から、企業向けの短期融資の基準金利「短期プライムレート(短プラ)」を1.625%から1.875%に引き上げると発表しました。みずほ銀行も3月3日から、三井住友銀行は3月17日からそれぞれ引き上げる予定です。

借入金利の上昇、企業の経常利益を圧迫と試算

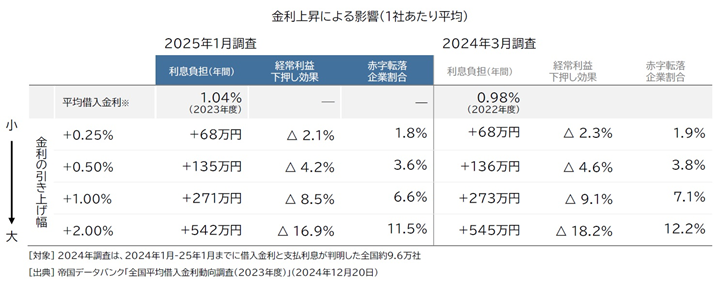

帝国データバンクは、過去1年間に決算を迎えた企業で長短借入金を含む有利子負債を有する約9.6万社を対象に、借入金利の上昇に伴う支払利息への負担や、経常利益に与える影響について分析しました。

金利上昇による影響

金利上昇による影響

借入金利の上昇幅は、+0.25%~+2.00%のシナリオを想定して試算しました。企業の借入金利が0.25%上昇した場合、企業では1社あたり平均で年間68万円の支払利息負担が新たに発生し、経常利益を平均2.1%押し下げるという推計となりました。

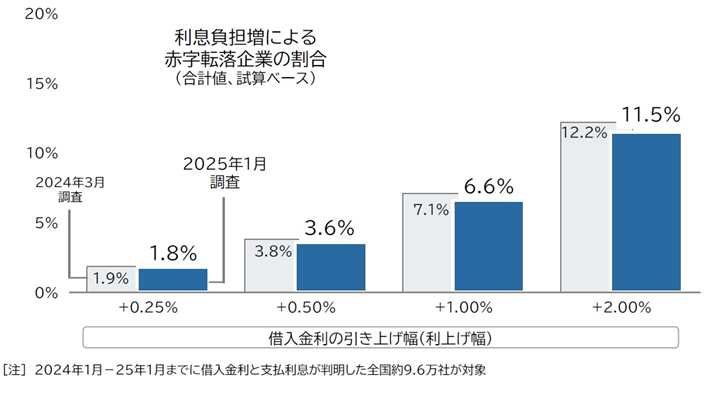

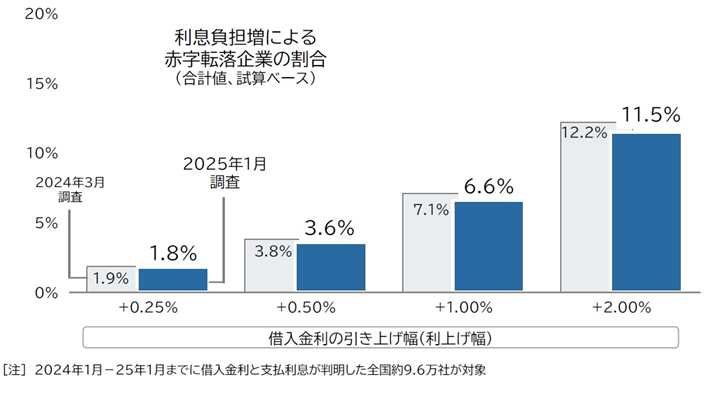

また、経常損益が黒字から赤字へと転落する企業は対象9.6万社のうち1.8%にあたる約1700社に上る試算となりました。

利息負担増による赤字転落企業の割合

利息負担増による赤字転落企業の割合

業種別では、「不動産業」の受ける影響が最も大きく、借入金利が0.25%上昇した場合、利息負担は1社当たり平均で年間272万円の増加、経常利益ベースで平均5.5%押し下げられる試算となりました。

今後、さらに追加で1.00%まで引き上げられた場合、利息負担は年135万円の増加、赤字へと転落する企業は約3500社(3.6%)まで膨らむ可能性があります。

業況の悪化を借入金等でしのいできた中小企業にとっては支払利息の上昇による負担が一層重くなる可能性もあるため、その動向を引き続き注視していくことが肝要だと帝国データバンクは指摘しています。

金利上昇に対して中小企業ができること

借入金が大きい企業ほど利上げの影響を受けやすく、じわじわと資金繰りに影響してくることが考えられます。そこで、どのように対処すればよいか、具体的な手段を紹介します。

まずは資金繰りの管理から

まずは自社の財務状況を詳細に分析し、現在の借入状況やキャッシュフローを把握しましょう。そのうえで、資金計画を見直し、将来のキャッシュフローを予測し、金利上昇が及ぼす影響を試算しましょう。

支出の見直し・資金繰りの改善

必要経費を見直し、無駄な支出がないか今一度確認しましょう。毎月の定期的な支出を見直し、削減できる部分を特定します。また、中小企業庁は、約束手形の手形サイトを60日以内に短縮するよう要請しています。こうした情報を生かしつつ、取引先から資金をより早く回収できないかも検討してください。

借入金を減らす・金利引き下げを交渉

金利を引き上げられたとしても、借入金額を下げれば、全体として支払額を抑えることができます。危険水域に陥らない範囲で、預金を使って借入金の繰り上げ返済ができないか検討しましょう。

また、財務体質の改善などで企業の信用力が上がっている場合、金利引き下げ交渉ができる場合があります。一行取引ではない場合、金利の低い金融機関へ借り換えすることも検討しましょう。

利上げがもたらす市場の変化にも要注意

利上げの影響は、支払利息の上昇だけにとどまりません。利上げによるコスト上昇を理由とした仕入価格の値上げ、設備投資の鈍化や住宅着工の停滞などにつながる可能性もあります。

今後の取引先の動向に注意してください。

経営者に役立つメルマガを配信 無料会員登録はこちら

この記事を書いた人

-

杉本崇

ツギノジダイ編集長

1980年、大阪府東大阪市生まれ。2004年朝日新聞社に記者として入社。医療や災害、科学技術・AI、環境分野、エネルギーを中心に取材。町工場の工場長を父に持ち、ライフワークとして数々の中小企業も取材を続けてきた。

杉本崇の記事を読む